الزام صادرکنندگان به اظهار اطلاعات ارزی+جدول

نوسانات شدید بازار ارز که هر از چندگاهی تمامی برنامهها و اقدامات دولت و کشور را به هم میریزد عمدتاً معلول عدم شفافیت کامل در بازار ارز است.

نوسانات شدید بازار ارز که هر از چندگاهی تمامی برنامهها و اقدامات دولت و کشور را به هم میریزد عمدتاً معلول عدم شفافیت کامل در بازار ارز است. شفافیت بازار ارز مستلزم وجود و ثبت اطلاعات جریانهای مربوط به منابع و مصارف ارزی کشور است. به عبارت سادهتر لازم است از یک سو بطور شفاف مشخص شود که منابع ارزی کشور کدامند و چه میزان ارز از هر یک از این منابع وارد کشور شده و از سوی دیگر به دقت مشخص شود که مصارف ارزی کشور کدام هستند و چه میزان ارز از آن طرق از کشور خارج میشود. تنها در این صورت است که جریان ارزی کشور شفاف میشود.

در نتیجه شفاف شدن جریان ارزی کشور، امکان مدیریت بازار ارز تسهیل شده و نوسانات ارز نیز کاهش خواهد یافت. نکته مهم این است که با وجود تلاشهای صورت گرفته، هنوز جریان ارزی کشور بطور کامل شفاف نیست. رضا غلامی، کارشناس اقتصادی به مهر گفت: یکی از مهمترین نقاط تاریک این جریان، مصارف مربوط به منابع ارزی ناشی از صادرات غیرنفتی است که بخش عمدهای از منابع ارزی کشور را تشکیل میدهد. عدم الزام صادرکنندگان به ارائه اطلاعات مربوط به مصرف ارز حاصل از صادرات آنها، معضل اصلی این بخش از شفافسازی جریان ارزی است. راهکار اصلی آن نیز الزام صادرکنندگان و طراحی سامانه لازم برای ردیابی نحوه مصارف ارزهای حاصل از صادرات غیرنفتی است.

اعمال «پیمانسپاری ارزی یا راهکارهای مشابه آن» که دارای سابقه قانونی طولانی مدت در کشور است، بارها مورد تأکید قرار گرفته ولی در مقام عمل به دلایل واهی معطل مانده است. این گزارش با تفصیل بیشتری این موضوع را مورد بررسی قرار میدهد.

عدم شفافیت مصارف مربوط به ارزهای حاصل از صادرات غیرنفتی

با وجود اینکه جریان بخشهایی از منابع ارزی کشور مانند درآمدهای نفتی، بخشی از منابع مربوط به فاینانسها و یا سرمایهگذاری خارجی که در سامانههای مربوط به بانک مرکزی و یا وزارت اقتصاد ثبت میشود، مشخص و شفاف است ولی کماکان جریانات مبهم و غیرشفافی نیز در بخش ارزی کشور وجود دارد که در مجموع بازار ارز را غیرشفاف میکند. حسن حسن خانی، کارشناس اقتصادی به مهر گفت: یکی از مهمترین نقاط تاریک و مبهم در جریان ارزی کشور، مصرف «ارز حاصل از صادرات غیرنفتی» است. یعنی اگرچه میزان صادرات کشور مشخص است و در گمرک ثبت میشود ولی برگشت منابع ارزی حاصل از آن و نحوه مصرف این منابع شفاف نیست. مثلاً مشخص نیست چه میزان از این ارز به چه فعالیتهایی اختصاص مییابد. در همین راستا نمیتوان گفت که چه میزان ارز حاصل از صادرات به کشور برگشته و چه میزان صرف سرمایهگذاری در خارج از کشور، واردات قانونی (تحت عنوان بدون انتقال ارز) یا هزینههای دیگر قانونی (دانشجویی، توریستی، پزشکی، ...) و غیرقانونی (قاچاق، پولشویی، ...) شده است. بنابراین، در حالی که رقم ارز حاصل از صادرات غیرنفتی در محاسبات مربوط به منابع ارزی کشور ثبت میشود، نحوه مصرف این منابع بطور کامل قابل رصد نیست.

عدم شفافیت در نحوه مصرف ارز حاصل از صادرات غیرنفتی به دو دلیل از اهمیت ویژهای در نوسانات بازار ارز برخوردار است. حسن خانی افزود: دلیل اول سهم قابل توجه صادرات غیرنفتی در تجارت کشور و در نتیجه سهم قابل توجه منابع ارزی حاصل از این صادرات در منابع ارزی کشور است. رقم صادرات غیرنفتی کشور بر اساس آمار رسمی گمرک به طور متوسط سالانه حدود ۳۷ میلیارد دلار طی سالهای اخیر (۱۳۹۶-۱۳۹۴) بوده است. براساس این رقم، بیش از ۴۰ درصد از منابع ارزی کشور مربوط به صادرات غیرنفتی است که کماکان سامانه و الزام مشخصی برای شفاف کردن مسیر ورود این منبع به اقتصاد وجود ندارد. این نکته در شرایطی حادتر میشود که بدانیم خروج سرمایه (در شرایط بیثباتی اقتصاد) و واردات قاچاق، انگیزههای مهمی برای بازنگرداندن ارز حاصل از صادرات به کشور هستند. بنابراین، عدم شفافیت این عدد بزرگ در بازار ارزی کشور میتواند هر نوع سیاستگذاری ارزی را ابتر نماید.

وی گفت: دلیل دومی که باعث میشود عدم شفافیت در نحوه مصرف ارز حاصل از صادرات غیرنفتی نقش بسزایی در نوسانات بازار ارز داشته باشد، سیالیت و قابلیت نقد شوندگی بسیار زیاد بازار ارز است. ارز یک دارایی نقد با مقبولیت عمومی بسیار بالاست. این دو ویژگی تواماً باعث میشود که بازار ارز بازاری بسیار حساس و در عین حال شکننده باشد. هر بازار حساس و شکنندهای به سادگی با هر شوک ناچیزی فرو میپاشد. به همین دلیل است که کشور ما مدام از نوسانات ارزی آسیب میبیند. این موضوع در مورد کشور ما که همواره بدلیل اقدامات خصمانه برخی کشورها دوران پرتنش اقتصاد داخلی را تجربه میکند، بسیار قابل توجه است.

عدم شفافیت جریانات و نحوه ورود ارز حاصل از صادرات غیرنفتی به اقتصاد کشور باعث افزایش شکنندگی اقتصاد، تسهیل قاچاق و فرار سرمایه و همزمان بیهوده کردن برنامهریزی کشور و اتلاف منابع شده است. به همین دلیل، مدیریت بازار ارز بویژه در کشور ما بسیار تعیین کننده است و لذا باید مکانیزم قانونی برای تکمیل فرآیند شفافسازی جریان ارزی کشور ایجاد نمود.غلامی در این ارتباط به مهر گفت: از مهمترین راهکارها و مقدمات اولیه برای شفافسازی جریان ارزی کشور بویژه در خصوص صادرات غیرنفتی، الزام صادرکنندگان به اظهار اطلاعات دقیق ارز حاصل از صادرات با اسناد مثبته و نحوه خرج کردن آن است. نکته قابل توجه این است که چنین مکانیزمی از سال ۱۳۰۸ در قالب الزام قانونی در کشور وجود داشته و تا سال ۱۳۸۰ نیز عملیاتی بوده ولی پس از سال ۱۳۸۰ با یکسان سازی نرخ ارز بارها قطع و وصل شده و امروزه عملاً منتفی شده است.

تاریخچه پیمان سپاری ارزی

تعهد انتقال ارز حاصل از صادرات کالا به داخل کشور را پیمان ارزی می نامند. این تعهد طبق سندی رسمی موسوم به «پیمان نامه ارزی» صورت می گیرد و طبق آن صادرکننده کالا می پذیرد که ارز بدست آمده از فروش کالا در خارج را طی مدت معینی به کشور انتقال دهد و آن را بر اساس مقررات ارزی کشور و نرخ تعیین شده از سوی بانک مرکزی به یکی از بانک های مجاز بفروشد و «واریزنامه پیمان ارزی» دریافت کند. در پیمان نامه ارزی اطلاعات گوناگونی همچون وزن خالص و ناخالص کالا، تعداد بسته ها، مبدا و مقصد حمل، ارزش ریالی و ارزی کالا و... وجود دارد. تعیین مقررات مربوط به پیمان ارزی و صدور واریزنامه از ابزارهای سیاست ارزی دولت بشمار می رود و هدف از سپردن این پیمان معمولاً کنترل ارز صادراتی و تشویق صادرکنندگان است. در مواردی بانک مرکزی در برابر فروش بخشی از ارز صادراتی، صدور واریزنامه را مجاز می شمارد تا از این راه صدور کالاهای مورد نظر را توسعه دهد.

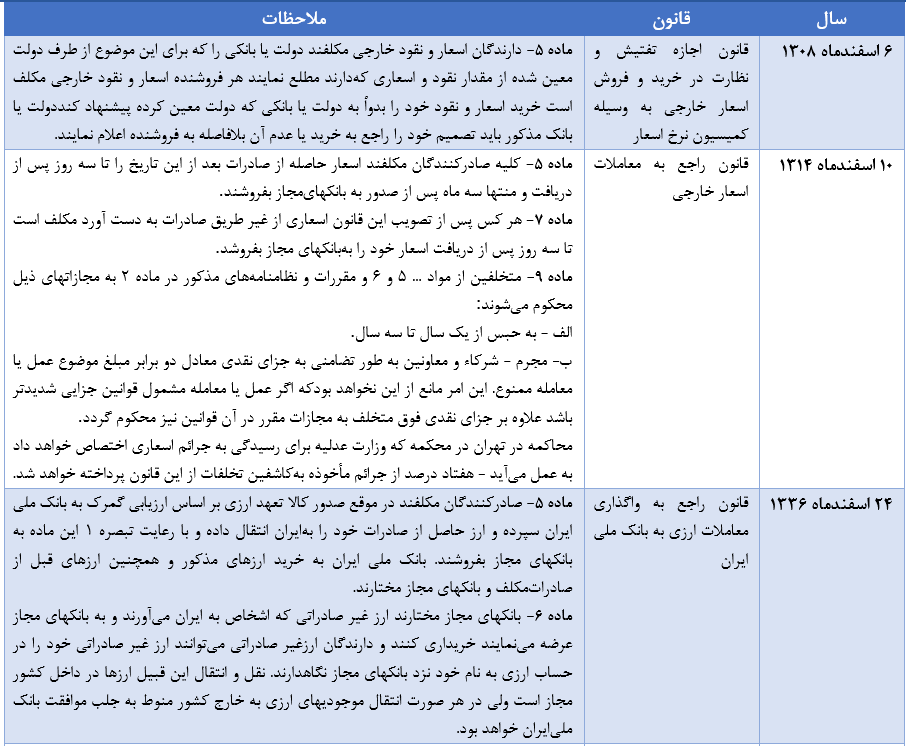

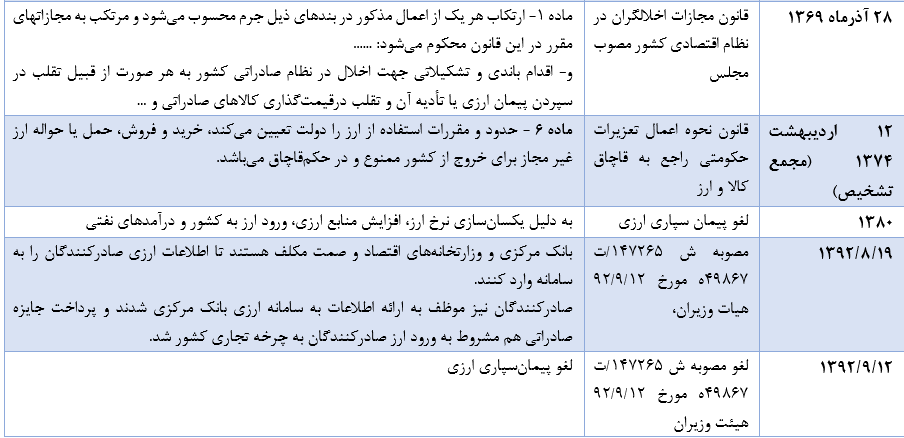

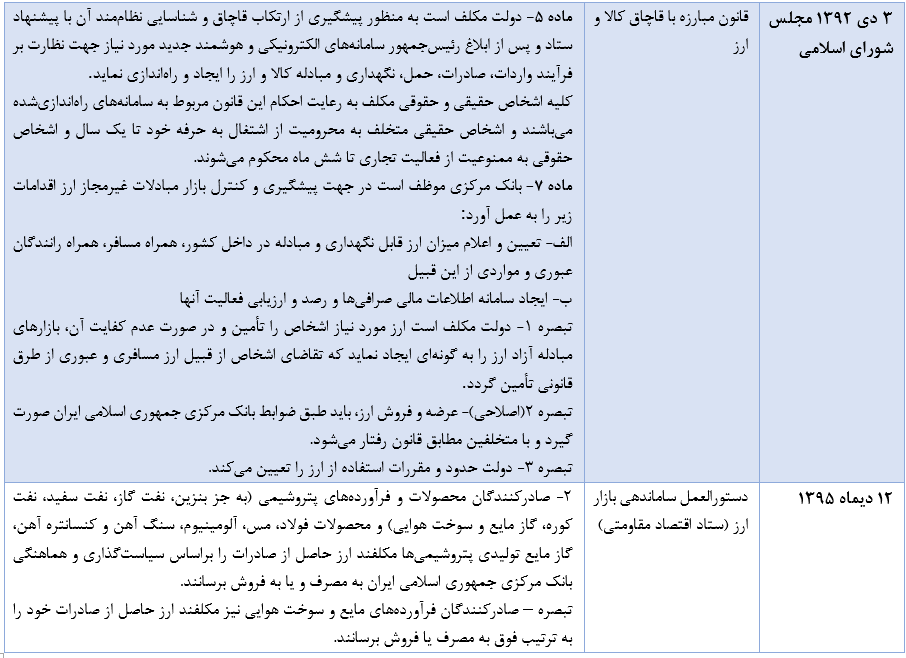

سابقه پیمانسپاری ارزی در ایران به سال ۱۳۰۸ یعنی حدود ۹۰ سال قبل بر میگردد. براساس ماده ۵ قانون «اجازه تفتیش و نظارت در خرید و فروش اسعار خارجی (مصوب ۱۳۰۸)»، صادرکنندگان و یا دارندگان ارز ملکف بودند، میزان ارز در اختیار خود را به بانک ملی به نمایندگی از بانک مرکزی (قبل از تأسیس بانک) اعلام کرده و یا بفروش رسانند. این سیاست تا سالهای اخیر نیز با شدت و ضعف متفاوتی در کشور اعمال میشده است. در جدول زیر روند تحولات این سیاست در طول یک قرن اخیر در ایران بررسی میشود.

با وجود سابقه طولانی (حدود ۸۰ ساله) اعمال پیمان سپاری ارزی در کشور، امروزه با عملیات رسانهای ذینفعان، دارندگان ارز و صادرکنندگان کالاها و خدمات، این سیاست به یک سیاست منفور تبدیل شده بطوریکه حتی صحبت کردن از آن نیز با احتیاط باید صورت گیرد.

مهمترین دلایل مطرح شده توسط مدافعان حذف پیمانسپاری ارزی، مقابله با کم اظهاری صادرات، غیرشفاف شدن رقم صادرات و افزایش تخلفات صادراتی و احتمال کاهش صادرات است. آنها معتقدند که با الزامی کردن پیمان سپاری ارزی، صادرات کاهش خواهد یافت و یا کم اظهاری صورت خواهد گرفت. سوال این است که چرا؟ در پاسخ باید گفت که احتمالاً منافعی در عدم اظهار رقم دقیق صادرات وجود دارد که صادرکنندگان حاضر به انجام این کار نیستند. آیا آن منافع قانونی هستند؟ اگر با حذف آن منافع (احتمالاً غیرقانونی) صادرات کاهش می یابد به معنای آن است که به رقم صادرات واقعی دست یافته ایم و صادرات گفته شده در غیر اینصورت واقعی نبوده است.

در این صورت با ارقام واقعی بهتر میتوانیم به مدیریت صادرات، تجارت و بازار ارز کشور اقدام کنیم. لذا با این دیدگاه نیز پیمان سپاری ارزی میتواند به عنوان ابزاری در راستای جلوگیری از نوسانات بازار ارز و مدیریت آن بکار برده شود و نباید هیچ هراسی از کاهش صادرات (غیرواقعی) وجود داشته باشد.

از نکات مهم دیگری که باعث منفور شدن سیاست پیمان سپاری ارزی شده تعریف و هدفگذاری نادرست این سیاست بوده است. تاکنون و بطور بسیار گسترده هدف از پیمانسپاری ارزی، مدیریت بازار ارز در شرایط بحرانی اقتصاد عنوان میشد. براساس این تعریف، در شرایط کمبود ارزی این سیاست برقرار میشود تا با الزام به بازگشت ارز حاصل از صادرات به کشور و جلوگیری از خروج سرمایه، بازار ارز در کوتاه مدت (تا زمان رفع بحران ارزی) مدیریت گردد.

این تعریف نادرست از پیمان سپاری باعث میشود ضمن موقتی جلوه دادن ضرورت این سیاست، اثرگذاری آن نیز به شدت محدود گردد. در حالی که اگر بجای این تعریف موقتی و کوتاه مدت، تعریف و هدفگذاری بلندمدت تری را دنبال نماییم، میتوانیم با افزایش قدرت اثرگذاری این سیاست، ثبات بازار ارز را نیز بهبود بخشیم. برای این کار باید پیمان سپاری ارزی را از اسباب و لوازم شفافسازی جریان وجوه ارزی کشور قلمداد نماییم. در این صورت، با توجه به اینکه شفافسازی جریانات اقتصادی یک سیاست موقتی نیست، بلکه برعکس یک سیاست و حتی ضرورت بلندمدت است پیمانسپاری ارزی نیز به عنوان بخشی از این ضرورت یک سیاست بلندمدت بوده و نیازمند تدابیر و تشکیل سامانه های لازم برای دائمی بودن آن خواهد بود.

چه باید کرد؟

رضا غلامی، کارشناس اقتصادی معتقد است: هدف از پیمانسپاری ارزی نباید تنها رفع محدودیتهای مقطعی ناشی از کمبود ارز باشد چرا که نگاه مقطعی به این سیاست، قدرت تأثیرگذاری آن را به شدت کاهش داده و بعضاً موجب تضعیف سیاستهای دولت در مقابل جریان واقعی اقتصاد و تشدید نوسانات و بحرانهای ارزی میگردد. در مقابل، با بازتعریف این سیاست در قالب ایجاد ابزاری برای شفافسازی جریان ارزی کشور که از متغیرهای بسیار مهم و پرنوسان در اقتصاد کشور است، میتوان نگاه مقطعی به آن را از بین برده و آن را دائمی کرد. حسن حسن خانی هم می گوید: بررسی سوابق تاریخی مربوط به استفاده از این سیاست نیز نشان میدهد که این سیاست حتی در دوران قبل از انقلاب که ارز از نوسانات کمتری نیز برخوردار بوده وجود داشته و عملیاتی بوده است. ولی متأسفانه این سیاست بویژه در سالهای پس از انقلاب (و بویژه از دهه ۸۰) با وجود نوسانات شدید نرخ ارز ناشی از تحریمها و اقدامات خصمانه یکجانبه و چندجانبه برخی کشورها بارها قطع و وصل شده که خود باعث تشدید نوسانات نرخ ارز شده است.

بنابراین به نظر می رسد با توجه به این که دولت تلاش گسترده ا ی را برای شفاف و هدفمند کردن مصارف ارزی (ارز مسافری، دانشجویی، واردات، مناطق آزاد و مانند آن) انجام داده، بر اساس ظرفیتهای موجود در مواد ۵ و ۷ قانون مبارزه با قاچاق کالا و ارز مصوب ۱۳۹۲، صادرکنندگان را نیز مکلف به پیمانسپاری ارزی نماید تا ضمن شفاف شدن بیش از ۳۰ درصد از وضعیت منابع ارزی کشور، راهکارهای خروج و فرار سرمایه و یا تأمین مالی قاچاق نیز مسدود شود.

انتهای پیام/

ارسال نظر