عقبنشینی انتظارات تورمی

نشانههای متعددی در اقتصاد کشور طی دو ماه گذشته بروز و ظهور کرده است که از کاهش تورم انتظاری حکایت میکند.

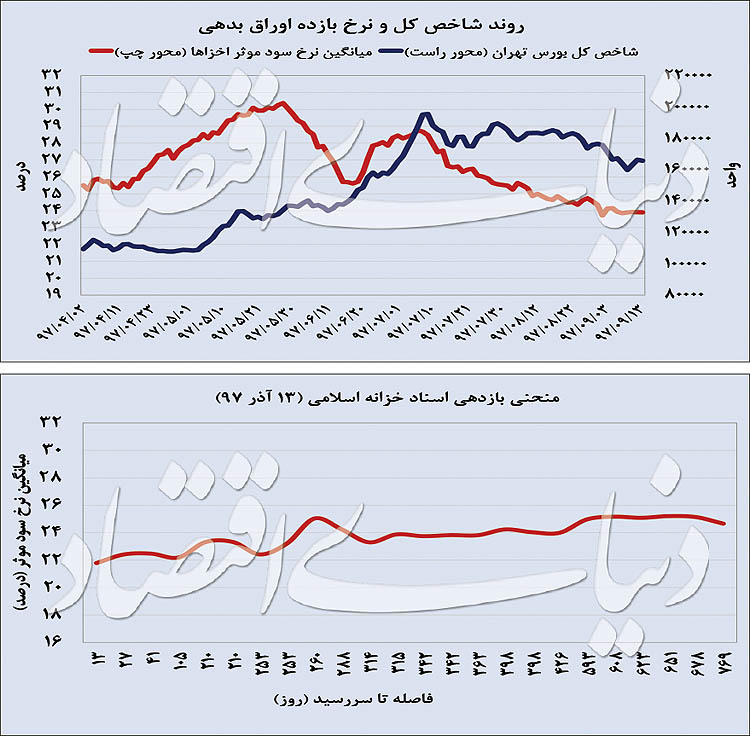

عقبگرد شتابنده شاخص بازارهای دارایی موید این روند کاهشی است. واقعیت این است که نرخ دلار در بازار آزاد در دو ماه اخیر ریزش حدود ۴۰ درصدی را ثبت کرده و قیمت سکه هم متناسب با دلار عقب نشسته است. همزمان، قیمت سهامدر بورس تهران هم بهطور متوسط افت تقریبی ۱۵ درصدی را تجربه کرده است. در همین راستا سرعت رشد عمومی قیمتها نیز براساس آخرین آمارهای بانک مرکزی رو به کاهش گذاشت و در آبانماه به ۵/ ۳ درصد در مقیاس ماهانه رسید که نسبت به تورم ۱/ ۶ درصدی شهریورماه کاهش چشمگیری را نشان میدهد. در این میان، شاهد جدیدی وجود دارد که کاهش سقف انتظارات بهصورت متشکل گواهی میدهد و آن نرخ بازدهی در بازار بدهی است. نرخ بازده اوراق خزانه در این دوره از ارقام بالای ۲۸ درصد به کمتر از ۲۴ درصد رسیده است. یکی از تفاوتهای بازار بدهی نسبت به بازار پول کشف قیمت براساس سازوکار بازار است. اهمیت نرخ سود بازار بدهی در این است که قیمت و بازده اوراق براساس سازوکار بازار و متناسب با شرایط روز اقتصاد تعیین میشود و میتواند نویدبخش عقبگرد انتظارات تورمی باشد.

چشمانداز نرخ سود در اقتصاد ایران چگونه است؟ انتظارات تورمی را در اقتصاد با چه معیاری میتوان سنجید؟ آیا بازار کارآیی وجود دارد که بتوان بر اساس قیمتهای آن میزان بازدهی را در افقهای زمانی مشخص ملاحظه کرد؟ با وجود حاکمیت تمامعیار بانکها در تعیین نرخ سود در اقتصاد ایران، به نظر میرسد رفتهرفته راه بر بازار بدهی بازتر میشود تا عیار بازده مورد انتظار سرمایهگذاران را طی زمانهای مختلف به نمایش بگذارد. در واقع رفتار قیمت در بازار بدهی دو پیام مهم در بر دارد. نخست اینکه، روند نزولی نرخ سود اوراق خزانه طی دو ماه اخیر نشاندهنده کاهش انتظارات سودآوری در بازارهای دارایی است؛ کاهش سرعت نرخ تورم در ماههای مهر و آبان نیز مهر تاییدی بر پایین آمدن سقف تورم انتظاری بازارهاست. یکی دیگر از یافتههایی که از بررسی منحنی بازده اوراق بدهی به دست میآید، این است که بازده مورد نظر سرمایهگذاران برای افقهای طولانیمدت همچنان صعودی است که فارغ از اختلاف منطقی نرخها برای افقهای زمانی مختلف، منعکسکننده رفتار احتیاطی فعالان اقتصادی در تعدیل انتظارات تورمی در بلندمدت است.

آستانههای ریسک و بازده

چنان که میدانیم یکی از راههای طبقهبندی بازارهای مالی بر حسب حق مالی است، مثل بازارهای بدهی(اوراق خزانه) و بازارهای سهام. اوراق سهام در مقابل اوراق خزانه پرریسکترین نوع دارایی به شمار میرود و خزانهها به دلیل اینکه از سوی خزانهداری کل منتشر میشوند و بازده ثابتی دارند، جزو کمریسکترین داراییهای مالی محسوب میشوند. از این رو، بررسی رفتار متقابل قیمتها در بازار سهام و بدهی میتواند تصویری از شدت ریسک و بازدهی در اقتصاد به دست دهد. به عبارت دیگر، افزایش تقاضا و رشد شاخص سهام نشاندهنده تخفیف مخاطرات محیطی و انتظارات قوی از سودآوری شرکتهاست. وضعیتی که نقدینگیبیشتری را جذب داراییهای پرریسکتر مثل سهام میکند و در نتیجه، قیمت در بازار بدهی گارد نزولی به خود میگیرد و برعکس، در مواقع تشدید نااطمینانیها سرمایهها جذب داراییهای کمریسک نظیر اوراق بدهی میشوند.

جالب است که از زمانی که شاخص کل بورس تهران در نهم مهرماه شروع به افت از سقف تاریخی خود کرد، بهای اوراق خزانه رو به افزایش گذاشت و این روند صعودی تاکنون ادامه یافته است. تشدید تلاطم در بازارهای جهانی و ریزشهای بیسابقه قیمت نفت در کنار آغاز دور نهایی تحریمها موجی از نگرانی را در بورس کالامحور تهران به وجود آورد و سرمایههای خرد به تدریج از بازار سهام خارج شد. همزمان، معاملات اوراق خزانه رونق گرفت و قیمتها در پی رشد تقاضا افزایش یافت و به این ترتیب، نرخ بازده اسناد خزانه روند نزولی را در پیش گرفت. به بیان آماری، شاخص کل بورس تهران طی دورهای دو ماهه، از دهم مهرماه تا دهم آذر، نه تنها از اوج تاریخی خود فاصله گرفته، بلکه تا پایان معاملات شنبه گذشته بیش از ۱۸ درصد افت کرده است. وضعیت خطیر بازارهای جهانی در پی تداوم نگرانی از جنگ تجاری و مناقشات سیاسی حاکم بر روابط بینالملل در کنار تحریمها علیه اقتصاد ایران، بورس تهران را در معرض ریسکهای مهمی قرار داد و در نتیجه شاخص سهام رفتهرفته از اوج تاریخی خود فاصله گرفت. در همین دوره، میانگین نرخ بازدهی در بازار بدهی ۱۶ درصد تنزل کرد و از ارقام بالای ۲۸ درصد به نرخهایی زیر ۲۴ درصد رسید. با توجه به رابطه معکوس نرخ بازدهی و قیمت اوراق خزانه، به نظر میرسد آنچه نرخ سود در بازار بدهی را تحت فشار قرار داده است، افزایش تقاضای اوراق بدهی و حرکت سرمایه به پناهگاههای امن بوده است. پس میتوان چنین تعبیر کرد که با تشدید ریسکهای محیطی نرخ بازدهی در دو بازار سهام و بدهی کاهش یافته است.

در مقیاسهای وسیعتر هم چنین رابطهای بین قیمت سهام و اوراق بدهی وجود دارد. بررسی روند شاخص سهام از ابتدای سال نشان میدهد که در بسیاری از مواقع که چشمانداز سهام مثبت است، نقدینگی به سمت سهام قوت گرفته و قیمتها را به سطوح بالاتر هدایت کرده است. خودنمایی عوامل بنیادی و کاهش ریسکهای سیستماتیک مخرج مشترک موجهای صعودی بورس تهران طی سه فصل گذشته است. بنابراین طبیعی است در چنین مواقعی که بازار سهام رونق دارد، نقدینگی در فرآیندی تدریجی از بازارهای همسایه به سمت سهام انتقال پیدا کند و در شرایط رکودی خلاف این فرآیند اتفاق بیفتد. برای مثال، میتوان به ماه میانی تابستان اشاره کرد که همزمان با رکوردشکنی قیمتها در بازار سهام، اوراق خزانه جذابیت کمتری پیدا میکرد و در نتیجه، سرمایهها از بازار بدهی خارج و احتمالا بخشی از آن راهی بورس تهران شده است. از طرفی، با کاهش تقاضا در اوراق خزانه، قیمت اوراق هم رو به کاهش گذاشت و بالطبع، نرخهای بازدهی در این بازار روندی صعودی به خود گرفت؛ بهطوری که متوسط نرخ سود موثر این اوراق در روزهای پایانی مرداد به بالای ۳۰ درصد هم رسید. چنان که ملاحظه میشود نرخ بازدهی سهام در دورههای مختلف با نرخ سود موثر در بازار بدهی رابطه مستقیمی داشتهاند.

حال با نظر به همبستگی مثبت بازدهی در بازار سهام و بازار بدهی این پرسش پیش میآید که آیا کاهش نرخ بازدهی اوراق خزانه- که به معنای افزایش قیمت اوراق در بازار بدهی هم هست- نشانهای از حرکت سرمایههای ریسکگریز از سهام به بازار بدهی است یا بازده مورد نظر در کل اقتصاد تنزل کرده است؟ به عبارت دیگر، رابطه بین بازار سهام و بازار بدهی چیست؟ آیا افزایش قیمتها در بازار بدهی نسبت مستقیمی با افت قیمت سهام در بورس تهران دارد یا نوسان قیمت اوراق خزانه ناشی از تغییر در انتظارات تورمی در کل اقتصاد است؟

شواهد کاهش انتظارات تورمی

چنان که گفته شد نگاهی به روند نرخ بازدهی در بازار بدهی منعکسکننده وضعیت کلان متغیرهای اقتصادی و کاهش ارتفاع انتظارات تورمی است. چنانکه گفته شد تنزل نرخ سود موثر اوراق خزانه از ارقام بالای ۲۸ درصد در هفته ابتدایی مهرماه به نرخهایی زیر مرز ۲۴ درصد در روزهای اخیر موید این ادعاست. البته شواهد دیگری هم این موضوع را تایید میکند. ریزش ۴۰ درصدی نرخ دلار در بازار آزاد در همین بازه زمانی و اصلاح حدود ۲۰ درصدی شاخص کل نیز انعکاس پیدا کرده است. در سوی دیگر، بر اساس آمارهای بانک مرکزی نرخ تورم ماهانه در آبانماه با ثبت رقم ۵/ ۳ درصد، دومین افت پیاپی را ثبت کرد. از سوی دیگر، آمار نشان میدهد که سرعت رشد نرخ تورم نقطه به نقطه نیز در حال کاهش است. این دو علامت هم نمای دیگری از کاهش تب تورم در سطح عمومی قیمتهاست. حال چشمانداز انتظارات تورمی برای دورههای زمانی مختلف را میتوان با بررسی نرخ بازدهی در بازار بدهی-بهعنوان شاخصی از تورم انتظاری- مرور کرد.

الگوهای قیمتگذاری داراییهای مالی

اصل بنیادینی در ارزشگذاری دارایی مالی وجود دارد که میگوید قیمت واقعی هر دارایی برابر است با ارزش فعلی همه جریانهای نقدی مورد انتظار آن. نرخ تنزیل و تاریخ سررسید دو متغیری هستند که در قیمتگذاری داراییهای مالی موثرند. به عبارت دیگر، آنچه ارزش فعلی جریانهای نقدی یک دارایی را تعیین میکند نرخ تنزیل است. نرخ تنزیل، بازدهی است که فعالان اقتصادی از دارایی انتظار دارند. بهنظر میرسد با بررسی پایههای تعیینکننده نرخ تنزیل در اقتصاد ایران میتوانیم تصویر دقیقتری از وضعیت فعلی بهدست دهیم.

نرخ پایه بانکها یا خزانهها؟

برای تعیین نرخ تنزیل لازم است عوامل تعیینکننده نرخ بهره واقعی بدون ریسک که پایهای برای سایر نرخهاست را بشناسیم. نرخ واقعی بهره نرخی است که اگر سطح عمومی قیمتها در اقتصاد تغییر نکند در اقتصاد حاکم خواهد بود و نرخ بهره بدون ریسک هم به این معناست که وامگیرنده به هیچوجه از ایفای تعهدات خود سر باز نمیزند. سایر نرخهای بهره با توجه به ویژگی آن دارایی نظیر سررسید، ریسک نکول و نقدشوندگی تعیین میشوند.

نرخ پایه بهره در اقتصاد ایران همواره از سوی بانکها تعیین میشده است. این امر ناشی از بانکمحور بودن اقتصاد ایران و سیطره آن بر سایر بخشهای مالی است. عدم عمق نهادهای مالی مدرن نظیر بازار متشکل بدهی و اوراق متنوع تامین مالی از یک طرف و مداخله بیواسطه سیاستگذار در تعیین و تثبیت نرخ سود بانکی از سوی دیگر، به انعطافناپذیری متناسب نرخهای بازار پول با واقعیتهای اقتصادی منجر شده است. در سیستم بانکی، سپردهگذاران و وامگیرندگان از دو طرف به بانکها متصل بوده و همواره در برابر نوسانات نرخ سود در اقتصاد بیمه بودهاند. در واقع با افزایش یا کاهش نرخ بازده موردانتظار در اقتصاد، نرخ سود سپرده و نرخ سود تسهیلات هم قاعدتا باید تغییر کند، اما این تغییر به علت اینکه معمولا قراردادهای تسهیلات بانکها –بهخصوص در ایران- با نرخ ثابت هستند، از شرایط روز اقتصاد چندان پیروی نمیکند. چنانکه ملاحظه میشود تثبیت نرخ سود باعث عدم توزیع ریسک بین طرفهای متصل به شبکه بانکی میشود و در واقع نقطه ضعف نرخ سود سیستم بانکی در همین جاست.

این در حالی است که طی سه سال گذشته، و بهطور مشخص از سال ۹۴ که اولین مرحله از اوراق خزانه در فرابورس ایران عرضه شد، بازار بدهی رفتهرفته گسترش یافت و جایگاه قابلملاحظهتری در بازار سرمایه ایران پیدا و خود را بهعنوان عیارسنج نرخ سود بدون ریسک معرفی کرد.

واقعیت این است که در بازار اوراق بدهی، نیروهای عرضه و تقاضا به سرعت و بدون هیچگونه ملاحظهای عمل کرده و قیمتها را به گونهای اصلاح خواهند کرد تا نرخ موثر همه اوراق-متناسب با ریسک و همچنین به تناسب سررسیدشان- بر نرخ موثر بازار منطبق شوند. بهعنوان مثال، در حالحاضر در بازار اوراق بدهی کشور، اوراقی با نرخ سود اسمی ۲۳ تا ۲۴ درصد وجود دارد که قابلیت انعطاف موجود در قیمت اوراق، سبب شده است که نرخ سود موثر آنها متناسب با چشمانداز بازارهای دارایی تغییر کند.

مزایای بازار بدهی

چنان که اشاره شد بازار بدهی دارای دو مزیت عمده نسبت به بازار پول است؛ مزیت اول، امکان کشف نرخ سود بدون ریسک در بازار و مزیت دوم سرعت تطبیق نرخ سود با سایر بازارهاست. انعطافپذیری یا سرعت بالای تطبیق نرخ سود اوراق خزانه سبب میشود که این بازار بهخصوص در شرایط فعلی اقتصاد ایران، سریعتر از سیستم بانکی نرخ تامین مالی را کاهش داده و بنابراین چابکتر از آن به تامین مالی بخش عمومی و خصوصی کمک کند. برخلاف بازار پول که دارای نرخ سود تقریبا ثابت و غیرمنعطف بوده و این نرخها نیز معمولا بهصورت دستوری توسط بانک مرکزی یا هیاتمدیره بانکها تعیین میشوند، در بازار اوراق بدهی، این نرخها بهصورت روزانه در بازار تعیین میشوند. به این ترتیب، بازار اوراق بدهی در مقایسه با سیستم بانکی، از آنجا که ریسک نوسان نرخ سود را به بازار منتقل میکند، انعطافپذیری بسیار بالایی داشته و به همین دلیل از «پایداری» نسبی بالاتری نیز نسبت به سیستم بانکی برخوردار خواهد بود و به همین دلیل است که عمده تامین مالی مبتنی بر بدهی در کشورها از طریق انتشار اوراق بدهی در بازار انجام میشود. مزیت مهم تطبیق سریع نرخ اوراق و قیمت اوراق بهادار با درآمد ثابت با نرخ سود بازار، سبب میشود بقیه بازارها نیز بلافاصله خود را با این موضوع تطبیق داده و بلافاصله تعادل در کلیه بازارها ایجاد شود.

بنابراین میتوان گفت که بر خلاف نرخ ثابت سود در بانکها، استفاده از بازار بدهی، موثرترین روش برای پوشش و انتقال ریسک بین قرضگیرنده و قرضدهنده است زیرا در بازار بدهی به دلیل حذف نهاد واسط، هرگونه تغییری در نرخ سود، بلافاصله در قیمت اوراق نشان داده میشود و هیچ تاخیری در آن وجود نخواهد داشت.چنان که از مقایسه دو بازار بدهی و بانکی بر میآید، از مجرای بازار بدهی میتوان ضمن کشف متناسب نرخ بازده با شرایط روز اقتصادی و توزیع ریسک بین واحدهای اقتصادی،با بررسی ساختار زمانی نرخ بهره در این بازار، درک بهتری از انتظارات تورمی در بازارها داشت.

ساختار زمانی نرخ بهره چیست؟

همانطور که اشاره شد، قیمت دارایی مالی در طول عمر آن، همگام با تغییر بازده بازار تغییر میکند. میزان تلاطم قیمت اوراق خزانه به سررسید آن بستگی دارد. دقیقتر اینکه با فرض ثابت بودن سایر عوامل، هرچه سررسید اوراق قرضه طولانیتر باشد، نوسانات قیمت ناشی از تغییر بازده در بازار بیشتر خواهد بود. البته در ایران به دلیل بالابودن نرخ تورم انتشار اوراق با سررسیدهای ۱۰ تا ۳۰ ساله موضوعیت ندارد و اوراقی که تا به حال منتشر شده سررسیدهای حداکثر دو تا سه ساله داشته است. به رابطه بین بازده اوراق بهادار مشابهی که سررسیدهای متفاوت دارند، ساختار زمانی نرخهای بهره گفته میشود. هیچ نرخ بهره واحدی در هیچ اقتصادی وجود ندارد. بلکه، ساختاری از نرخهای بهره وجود دارد. نرخ بهرهای که وامگیرنده ملزم به پرداخت آن است به عوامل بسیار متعددی بستگی دارد. منحنی بازده نموداری است که نرخ بازده اوراق خزانه با کیفیت اعتباری یکسان و سررسیدهای متفاوت را نشان میدهد. عوامل بازار بیشتر تمایل دارند منحنی بازده را بر اساس قیمت و بازده بازار خزانهها ترسیم کنند. چرا که خزانهها، فاقد ریسک نکول بوده و اختلاف ریسک اعتباری بین آنها وجود ندارد تا بر برآورد منحنی بازده تأثیر گذارد. البته عوامل بازار رسم منحنی بازده خزانه بهصورت سنتی را برای سنجش ارتباط بین بازده موردنیاز و زمان سررسید مطلوب نمیدانستند، چرا که اوراق بهادار با سررسید یکسان در صورت داشتن کوپن میتوانند بازدههای متفاوتی را تامین کنند. اما از آنجا که اوراق خزانه ایران کوپندار نیستند، پس بررسی ساختار زمانی نرخ بهره یا منحنی بازده پیامهای جالبی در بر دارد.

منحنی بازده خزانهها چه میگوید؟

از آنجا که سررسید اوراق خزانه با عبارت مدت سررسید اوراق عنوان میشود، ارتباط بین بازده و سررسید با عنوان منحنی بازده یا ساختار زمانی نرخ بهره شناخته میشود. ساختار زمانی نرخ بهره نشاندهنده انتظار بازار از نرخ سود در دورههای آتی است. بررسی این منحنی بر اساس آخرین آمار معاملات در فرابورس ایران نشان میدهد که نرخ بازده مورد نظر برای سررسیدهای تا سقف سه ماهه در محدوده ۲۲ درصد است و هرچه مدت سررسید بیشتر میشود، انتظار از سودآوری بالاتر رفته و در مجموع شیبی صعودی به منحنی بازده اوراق خزانه داده است؛ بهطوری که برای سررسیدهای دو ساله و بیشتر نرخ سود مورد انتظار ۲۵ درصد رقم خورده است. طبیعی است که ریسک بالاتر اوراق برای دورههای طولانیتر سرمایهگذاران را به خرید در قیمتهای پایینتر ترغیب کند و در نتیجه نرخهای سود در افقهای طولانیتر زمانی بالاتر قرار میگیرد. از طرف دیگر، ضرورت رقابتپذیری اوراق بلندمدت در مقایسه با دیگر فرصتهای سرمایهگذاری اقتضا میکند که شیب منحنی داشته باشد.

البته شیب این منحنی پیوستگی خود را در افق زمانی کمتر از یکسال از دست داده است که به نظر میرسد ناشی از دامنه تاثیرگذاری بازیگران بزرگ در معاملات برخی سررسیدهاست. معمولا شخصیتهای حقوقی نظیر بانکها یا شرکتهای سرمایهگذاری هستند که در این بازار اقدام به خرید اوراق خزانه میکنند. البته با نفوذ بیشتر بازار بدهی در بین مردم و مقبولیت اوراق در بین عموم سرمایهگذاران تاثیر فعالان بزرگ بر نرخها رفتهرفته در حال کمشدن است و شواهد حاکی از بلوغ بیشتر بازار بدهی با افزایش تعداد بازیگران است. هرچند اندازه کوچک این بازار با معیارهای جهانی فاصله دارد اما گسترش تدریجی آن میتواند ضمن تامین بستری برای اجرای سیاستهای پولی-عملیات بازار باز- انعطاف نرخ سود برای تامین مالی فراهم کند.

ارسال نظر